1 什么是“反向开票”?

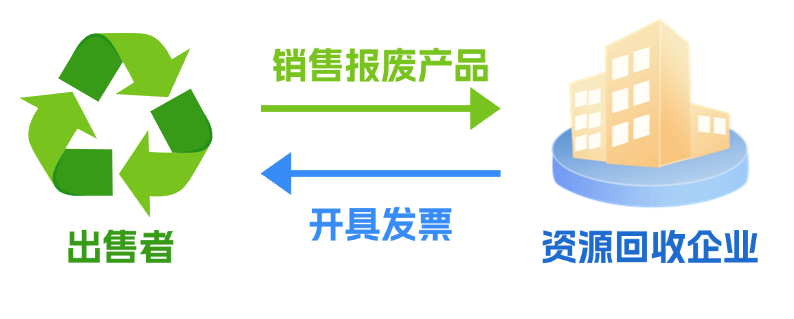

自2024年4月29日起,自然人报废产品出售者(以下简称出售者)向资源回收企业销售报废产品,符合条件的资源回收企业可以向出售者开具发票,这种方式称之为“反向开票”。

2 “反向开票”后,应当在什么时间办理个人所得税经营所得汇算清缴?

自然人出售者应当在“反向开票”的次年3月31日前,自行办理个人所得税经营所得汇算清缴。

3 “反向开票”后,可以通过哪些渠道办理经营所得汇算清缴?

线上和线下两个办理渠道,纳税人可优先选择线上办理。

线上渠道办理

登录自然人电子税务局网站(http://etax.chinatax.gov.cn),点击“我要办税—税费申报—其他生产经营所得(B表)”进行办理;

线下渠道办理

就近至经常居住地的主管税务机关办税服务厅办理。

4 办理经营所得汇算清缴申报时,税务机关提供了哪些便利化服务举措?

为进一步便利自然人出售者办理经营所得汇算清缴,税务机关提供了预填报的服务,自然人出售者姓名等基本信息、全年“反向开票”金额、已代办预缴税款金额等信息可以自动预填到申报表中,并自动计算税款,方便自然人出售者进行申报。

5“反向开票”后,办理经营所得汇算清缴时如何计算个人所得税?

(1)预缴阶段

出售者通过“反向开票”销售报废产品,在开票时由资源回收企业按照开票金额的0.5%代办并预缴经营所得个人所得税。

(2)汇算清缴阶段

案例一

2024年“反向开票”金额(不含增值税) | 30万元 |

开票时由资源回收企业按照开票金额的0.5%代办并预缴的个人所得税金额 | 1500元 |

在2025年3月31日前办理经营所得汇算清缴时,由于该出售者未能获取完整准确的成本费用等纳税资料,不能正确计算应纳税所得额,主管税务机关对其参照“商业”行业5%的应税所得率进行核定征收。

全年经营所得应纳税所得额 | 30x5%=1.5万元 |

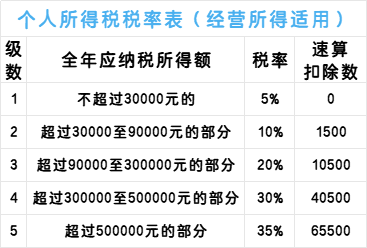

适用经营所得的税率 | 5% |

全年应纳税额 | 1.5x5%=0.075万元=750元 |

应补(退)个人所得税税额 | 1500(已预缴金额)-750=750元 |

因此该出售者可申请退税750元。

案例二

2024年“反向开票”金额(不含增值税) | 120万元 |

开票时由资源回收企业按照开票金额的0.5%代办并预缴的个人所得税金额 | 6000元 |

由于历史习惯原因,该出售者尚未建账、缺少完整准确的成本费用等纳税资料,不能正确计算应纳税所得额。在2025年3月31日前办理经营所得汇算清缴时,主管税务机关对其参照“商业”行业5%的应税所得率进行核定征收。

全年经营所得应纳税所得额 | 120x5%=6万元 |

适用经营所得的税率 | 10% |

全年应纳税额 | 6x10%-0.15=0.45万元=4500元 |

应补(退)个人所得税税额 | 6000(已预缴金额)-4500=1500元 |

因此该出售者可申请退税1500元。

案例三

2024年“反向开票”金额(不含增值税) | 490万元 |

开票时由资源回收企业按照开票金额的0.5%代办并预缴的个人所得税金额 | 2.45万元 |

该出售者虽然正在积极按要求建账并收集成本费用等纳税资料,但是仍然缺少2024年度完整准确的成本费用等纳税资料,不能正确计算应纳税所得额。在2025年3月31日前办理经营所得汇算清缴时,主管税务机关对其参照“商业”行业5%的应税所得率进行核定征收。

全年经营所得应纳税所得额 | 490x5%=24.5万元 |

适用经营所得的税率 | 20% |

全年应纳税额 | 24.5x20%-1.05 =3.85万元 |

应补(退)个人所得税税额 | 3.85-2.45(已预缴金额)=1.4万元 |

因此该出售者需补税1.4万元。

6 自然人出售者除取得“反向开票”的收入,还投资了个体工商户、个人独资企业和合伙企业的,是否需要办理经营所得汇总申报?

自然人出售者除取得“反向开票”的收入外,还同时投资个体工商户、个人独资企业、合伙企业的,应在分别向经常居住地、被投资企业所在地主管税务机关办理经营所得汇算清缴后,选择向其中一处被投资单位所在地主管税务机关办理经营所得年度汇总申报。